آیا با میزان ریسک و نرخ بازگشت در انواع سرمایه گذاریها آشنا هستید؟

بازده چیست؟

بازده را میتوان پاداشی تعریف کرد که سرمایهگذار به ازای سرمایهگذاری خود به دست میآورد.

بازده ممکن است “بازده مورد انتظار” یا “بازده واقعی” باشد.

بازده مورد انتظار (بازده پیش بینی شده) مقدار بازدهای است که سرمایه گذار انتظار دارد آن را در سرمایهگذاری کسب کند، یعنی پیشبینی میکند که احتمالاً در سرمایهگذاری مورد نظر خود به میزان مثلاً ۱۵% سود کند.

بازده واقعی مقدار عملی و حقیقی بازدهای است که سرمایهگذار به واسطه سرمایهگذاری خود در پایان مدت سرمایهگذاری به دست میآورد.

ریسک چیست؟

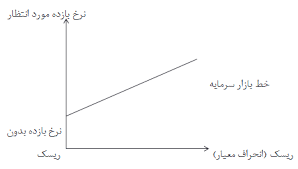

ریسک همان احتمال اختلاف میان میزان بازده واقعی و بازده مورد انتظار است. بنابراین وقتی از ریسک یک دارایی صحبت میشود، تغییرات احتمالی بازده آن دارایی در آینده مورد نظر است.ریسک سرمایه گذاری در سهام، بازده سرمایه گذاری در سهام، ریسک و بازده، بازده واقعی، بازده مورد انتظار، ریسک سیستماتیک، ریسک غیر سیستماتیک، نرخ تورم، نرخ ارز

بازده واقعی – بازده مورد انتظار = ریسک

غالب سرمایهگذاران بر این باور هستند که بازده واقعی کمتر از بازده مورد انتظار است. با افزایش ریسک در یک تصمیمگیری مالی، اختلاف میان بازده مورد انتظار و بازده واقعی بیشتر خواهد بود و با کاهش ریسک این اختلاف کاهش مییابد. ایجاد تعادل مناسب بین ریسک و بازده، مهمترین تصمیمگیری مالی به شمار میآید.

در مثال دیگر شرایطی را در نظر بگیرید که شما در یک مسابقه شرکت کردهاید و ۱ میلیون تومان برنده شدهاید؛ به شما پیشنهاد میشود که ۱ میلیون تومان را بگیرید و از قرعهکشی حذف شوید یا بهجای دریافت ۱ میلیون تومان وارد قرعهکشی شود که دو احتمال زیر را در پی دارد:

۱- ۵۰ درصد احتمال دارد شما ۵ میلیون تومان در قرعهکشی برنده شوید.

۲- ۵۰ درصد احتمال دارد هیچ پولی در قرعهکشی نگیرید.

شما کدام پیشنهاد را انتخاب میکنید؟ این مثال ساده بیانگر آن است که هرچه شما بازده بالاتری را انتظار داشته باشید، باید ریسک بالاتری را متحمل شوید.

واژه سرمایهگذاری در طول دهههای گذشته آنچنان که باید تبیین و واکاوی نشده و بعضی افراد و گروههای سرمایهگذار در میان برخی از اقشار و افکار عمومی جامعه (عموما فرادستی) به کسانی اطلاق میشود که صرفا به سود خود و زیان دیگری میاندیشند در صورتی که برای اقتصادی که سودای پیشرفت، توسعه و شکوفایی را در سر میپروراند باید این واقعیت فهم شود که فرد سرمایهگذار در تسریع فرآیند حصول توسعه اقتصادی نقش بسزایی ایفا میکند و اینکه سرمایهگذار صرفا به سود خود بیاندیشد امری طبیعی است که با نفس و ماهیت سرمایه گذاری گره خورده است.در این بین ریسک را نوعی عدم اطمینان و آگاهی در مورد نتیجه یک عمل می دانند، در ادبیات مالی ریسک را میتوان به صورت رویدادهای غیرمنتظره که معمولاً به صورت تغییر در ارزش داراییها یا بدهیها میباشد، تعریف کرد. بنگاهها در معرض انواع مختلف ریسک قرار دارند که بهطور کلی میتوان به دو دسته ‘ریسکهای تجاری’ و ‘ریسکهای غیرتجاری’ تقسیم کرد. تقریباً همه کوششهای بشری دربردارنده ی درجاتی از ریسک است، با این همه برخی از آنها ریسکهای بیشتری را به همراه دارند.

نرخ بازگشت سرمایه یا [۱]ROI سود حاصل از هر سرمایهگذاری در کسبوکار است. این شاخص بهصورت درصدی محاسبه و بیان میشود. در این میان ROI برای سرمایهگذاران یک ابزار تحلیل و تصمیمگیری است که مورد استفاده قرار میگیرد.

با توجه به مطالب ذکر شده ، دنیای سرمایه گذاری ؛ دنیایی سرشار از فراز و نشیب، ریسک، سود و اتفاقات گاها غیر قابل پیش بینی است. دنیایی که با تحمل ریسک های بالاتر اتفاقات سود آورتر و یا شاید شکست های سنگین تر را برای ما به ارمغان می آورد.

در این بین هستند سرمایهگذارانی که صرفا به حفظ ارزش پول خویش به هر نحو ممکن نمیاندیشند و عموما عرصه و کارزار فعالیت آنها به بازارهایی همچون مسکن، سکه، طلا، ارز و سپردههای بانکی خلاصه نمیشود.

نرخ بازگشت سرمایه یا [۱]ROI سود حاصل از هر سرمایهگذاری در کسبوکار است. این شاخص بهصورت درصدی محاسبه و بیان میشود. در این میان ROI برای سرمایهگذاران یک ابزار تحلیل و تصمیمگیری است که مورد استفاده قرار میگیرد.

با توجه به مطالب ذکر شده ، دنیای سرمایه گذاری ؛ دنیایی سرشار از فراز و نشیب، ریسک، سود و اتفاقات گاها غیر قابل پیش بینی است. دنیایی که با تحمل ریسک های بالاتر اتفاقات سود آورتر و یا شاید شکست های سنگین تر را برای ما به ارمغان می آورد.

در این بین هستند سرمایهگذارانی که صرفا به حفظ ارزش پول خویش به هر نحو ممکن نمیاندیشند و عموما عرصه و کارزار فعالیت آنها به بازارهایی همچون مسکن، سکه، طلا، ارز و سپردههای بانکی خلاصه نمیشود.

اقداماتی چون پس انداز در بانکها و یا حسابهای سپرده کوتاه مدت کمترین میزان ریسک و در نتیجه پایین ترین میزان سود را به همراه دارد.البته با کاهش نرخ سود بانکی، سپرده گذاری بانکی تا حدودی جذابیت خود را از دست داده است، اما برای بسیاری از اقشار سنتی و متوسط و حتی طبقه ثروتمند جامعه، به دلیل ضریب اطمینان بالای این نوع به اصطلاح سرمایه گذاری، همچنان تقاضا برای این نوع خاص از سرمایه گذاری قابل توجه به نظر میرسد.

بازارهای نوظهور از سوی سرمایهگذاران بهعنوان یک فرصت کسب بازدهی بالا نگریسته میشوند، چرا که آنها اغلب از نرخ رشد اقتصادی و تولید ناخالص داخلی سریعتر برخوردار هستند. این بازارها همچنین از روند صنعتیسازی بالایی برخوردار هستند. در عوض سرمایهگذاران در بازارهای نوظهور[۴]، با ریسکهای بزرگتری نسبت به بانکها مواجه هستند، که از بیثباتی اقتصادی، مسائل زیرساختی داخلی، نوسانات نرخ ارز و محدود بودن فرصتهای منصفانه (زیرا اغلب بنگاههای بزرگ، توسط دولت، مدیریت میشود) ناشی میشود .

0 کامنت